Das universelle Konzept hinter Kaplan Schoar PME

Haben Sie auch das Gefühl, etwas Wichtiges am berühmten Kaplan Schoar Public Market Equivalent nicht verstanden zu haben?

Dieser Blog-Beitrag hilft Ihnen, seinen Erfolg und seine Popularität zu verstehen, indem er die folgenden Themen behandelt:

Public Market Equivalent (PME) Ansätze werden entwickelt, um den Anlageerfolg von Private-Equity-Fonds im Hinblick auf öffentliche Märkte zu messen.

Long Nickels (1996) erarbeiteten die erste Benchmarking-Methode für den öffentlichen Markt, die als Indexvergleichsmethode (ICM) bezeichnet wird.

Mehr nebenbei schlugen Kaplan Schoar (2005) die inzwischen sehr bekannte KS-PME-Kennzahl als „sinnvollen Maßstab für LPs vor, da es die Rendite von Private-Equity-Anlagen im Vergleich zu öffentlichen Aktien widerspiegelt.“

Viele Leute glauben, dass die PME-Ansätze von Long Nickels (1996) und Kaplan Schoar (2005) zwei ziemlich unterschiedliche Konzepte sind.

Long (2008) zeigte jedoch, dass beide PME-Kennziffern auf einer gemeinsamen mathematischen Grundlage beruhen.

![Rendered by QuickLaTeX.com \[ LN-PME = \sum_{t=1}^T \frac{D_t}{I_t} - \sum_{t=1}^T \frac{C_t}{I_t} > 0 \]](https://www.asset-metrix.com/wp-content/ql-cache/quicklatex.com-c7410c8b7f12c07136f5fd591aa28316_l3.png)

![Rendered by QuickLaTeX.com \[ KS-PME = \frac{ \sum_{t=1}^T \frac{D_t}{I_t} }{ \sum_{t=1}^T \frac{C_t}{I_t} } > 1 \]](https://www.asset-metrix.com/wp-content/ql-cache/quicklatex.com-90dc5062fb8fce52c327d43231d02616_l3.png)

Viele Menschen merken an, dass bei beiden Ansätzen eine systematische Risikoanpassung fehlt. Sorensen Jagannathan (2015) diskutierte jedoch, warum systematische Risikoanpassungen unter relativ milden Annahmen nicht erforderlich sind.

Die allgemeine Gültigkeit dieser PME-Methoden ergibt sich aus einem Konzept der Finanzmathematik, das man als die „Verwendung eines Numeraires“ bezeichnen kann.

Die Verwendung eines Numeraires ist eines der wichtigsten und universellsten Konzepte, das Finanzmathematiker (fast) ständig anwenden.

Die Idee hinter der Verwendung eines Numeraires ist erstaunlich einfach: Teilen Sie alle Zahlungsströme, Wertpapierpreise usw., die in einem Finanzmodell erscheinen, durch einen (komplett-ausfallfreien) Wertpapierindex, der somit als Numeraire fungiert. Um das nächste grundlegende Konzept in der Finanzmathematik zu erfüllen, das als „Martingal-Eigenschaft“ bezeichnet wird, sollten Sie einen breit diversifizierten Wertpapierindex als Nenner wählen.

Das ist alles!

Kaplan Schoar (2005) PME ist im Grunde unkompliziert und dem Ansatz von Long Nickels (1996) sehr ähnlich: Teilen Sie alle privaten Zahlungsströme, mit denen sie zu tun haben, durch einen breit diversifizierten Wertpapierindex, was alle Finanzökonomen und Mathematiker gut finden werden!

Da die Methode leicht zu implementieren und zu verstehen ist, sollten alle Praktiker sie ebenfalls verwenden!

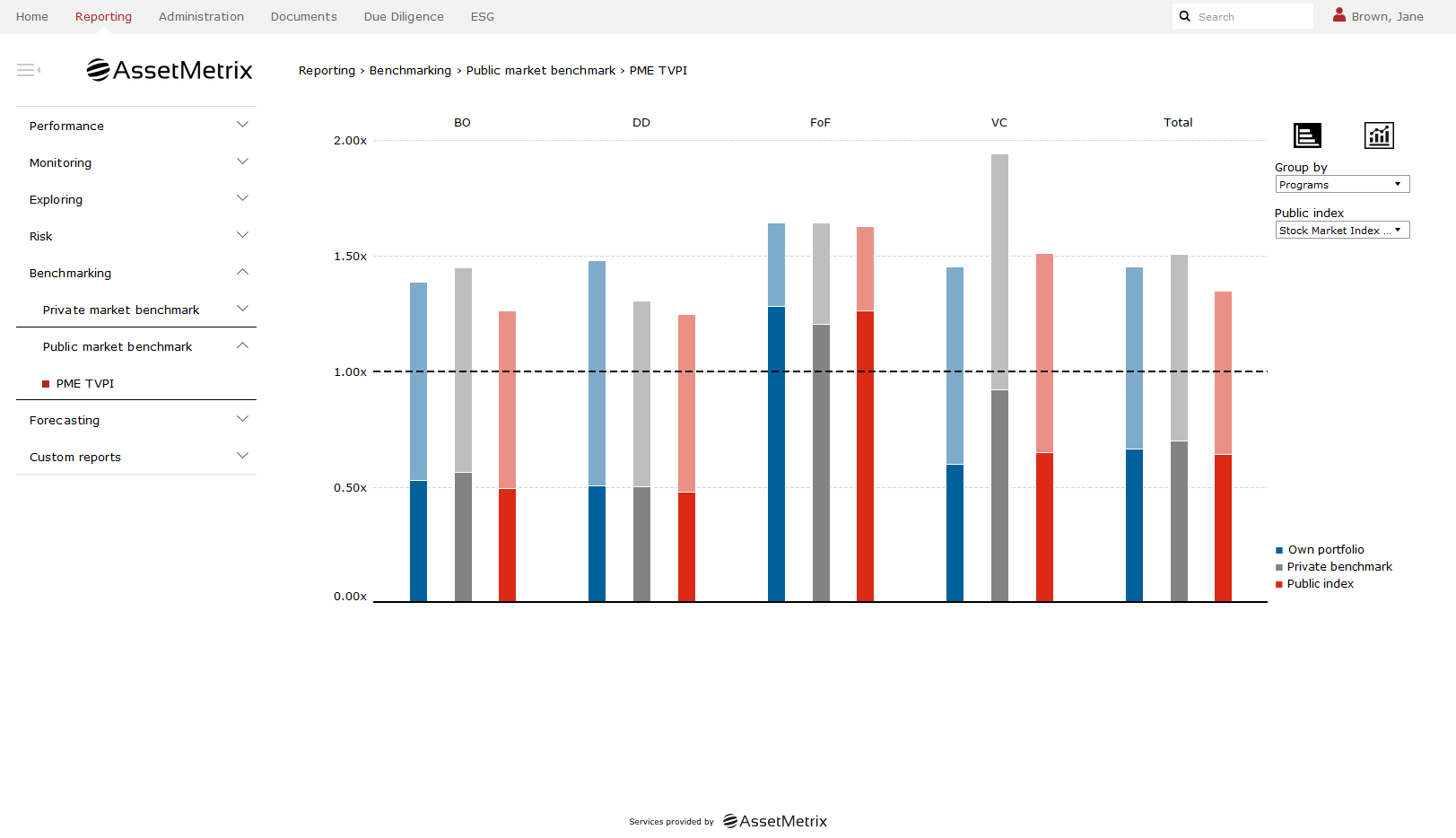

Natürlich ist es auch eine wichtige Komponente des AssetMetrix-Benchmarking-Moduls!

Christian Tausch

Analytics

puevfgvna.gnhfpu@nffrg-zrgevk.pbz

Benötigen Sie weitere Informationen?

Um Ihre spezifischen Analyse-Herausforderungen zu besprechen und zu erfahren, wie wir Ihnen helfen können, kontaktieren Sie unser Team!

Termin vereinbaren!

Weitere Analytics Insights

Aufgrund der Illiquidität von Private Capital Fonds ist es für Anleger, aber auch für Fondsmanager, von größter Bedeutung, das Cashflow-Profil ihres Portfolios bzw. ihrer Fonds genau zu kennen. Im Folgenden beschreiben wir unsere innovative Cashflow-Prognose-Engine, der dies erleichtert.

Wie die jüngsten EU-Vorschriften zeigen, sind Liquiditätsstresstests (Liquidity Stress Testing, LST) ein wichtiges Thema für Verwalter alternativer Investmentfonds (AIFM). Erfahren Sie mehr über LST Lösungen.

Liquiditätsplanung und -management sind nach wie vor wichtige Themen für Private Capital Fonds. In diesem Artikel geben wir Einblicke, wie ein ausgefeiltes Tool Ihre Planung vereinfachen kann.

Dieser Artikel erörtert warum sachgerechte Risikomessung für Private-Equity-Fonds schwierig ist und wie diese Herausforderungen überwunden werden können.